österreichs pensionssystem: teuer und wenig ertrag

Die Alarmglocken läuten längst: Schon jetzt fließt fast ein Viertel des Bundesbudgets in die Pensionen, Tendenz steigend. Die gute Nachricht: Es gibt Lösungen. Die stärkere Nutzung des Kapitalmarkts, der Ausbau betrieblicher Altersvorsorge und die Stärkung der privaten Vorsorge sind einige davon.

Fotocredit:

VGN STUDIO

Die Diskutant:innen (von links): Bernd Marin, Souialwissenschaftler und Pensionsexperte; Manuela Vollmann, Geschäftsführerin abz Austria; Arne Johannsen, Moderation; Georg von Pföstl, Vorstand fair-finance Vorsorgekasse; Christoph Boschan, CEO Wiener Börse

IMMER WENIGER JUNGE

müssen immer mehr Ältere versorgen, immer mehr Frauen sind im Alter armutsgefährdet - Österreichs Pensionssystem ist unbestritten eine Baustelle. Die demografische Entwicklung macht das Umlagesystem unfinanzierbar, schon jetzt fließen fast 30 Milliarden Euro aus dem Budget in die Pensionen, fast ein Viertel des Bundesbudgets. Das Problem: ,,Im Vergleich mit anderen Ländern ist das österreichische Pensionssystem überdurchschnittlich teuer, bringt aber nur unterdurchschnittliche Ergebnisse“, kritisierte Christoph Boschan, CEO der Wiener Börse, bei einem Expert:innen-Gespräch auf Einladung der fair-finance Vorsorgekasse. Die Fakten: Österreich steckt 13,7 Prozent des Brutto-Inlandsprodukts (BIP) in die Pensionen, trotzdem kommen die Menschen im Durchschnitt nur auf einen Bezug von 56 Prozent des letzten Einkommens – für viele zu wenig, um auch im Alter noch ein halbwegs angenehmes Leben führen zu können. ,,Altersarmut ist eine Realität, vor allem bei Frauen“, betont auch Manuela Vollmann, Unternehmerin und Geschäftsführerin der Non-Profit-Organisation abz Austria, die Frauen gezielt am Arbeitsmarkt und bei Karrierethemen unterstützt.

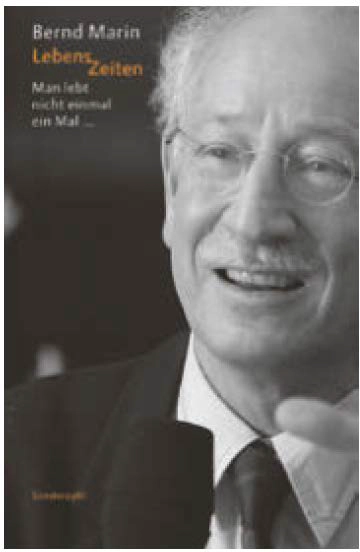

Die Hauptursachen: Frauen arbeiten traditionell in eher schlecht bezahlten Branchen wie dem Handel oder der Pflege, sie arbeiten wegen Betreuungsaufgaben – erst die Kinder, dann die Eltern – mehrheitlich nur Teilzeit und kommen auch auf weniger Versicherungsjahre. ,,Man kann junge Frauen nicht oft genug davor warnen, über Teilzeit-Jobs in diese Armutsfalle hineinzutappen“, warnt auch der Sozialwissenschaftler und Pensionsexperte Bernd Marin. Er hat unter dem Titel „LebensZeiten" zu diesem Thema auch gerade ein aktuelles Buch veröffentlicht.

Die Hauptursachen: Frauen arbeiten traditionell in eher schlecht bezahlten Branchen wie dem Handel oder der Pflege, sie arbeiten wegen Betreuungsaufgaben – erst die Kinder, dann die Eltern – mehrheitlich nur Teilzeit und kommen auch auf weniger Versicherungsjahre. ,,Man kann junge Frauen nicht oft genug davor warnen, über Teilzeit-Jobs in diese Armutsfalle hineinzutappen“, warnt auch der Sozialwissenschaftler und Pensionsexperte Bernd Marin. Er hat unter dem Titel „LebensZeiten" zu diesem Thema auch gerade ein aktuelles Buch veröffentlicht.

Unternehmerin Vollmann mag bei diesem „Teilzeit-Bashing" nicht mitziehen: ,,Wichtiger wäre es, Kindergärten, Ganztagesschulen und Betreuungseinrichtung für ältere Menschen auszubauen und die Care-Arbeit wirklich fair zwischen Männern und Frauen aufzuteilen, dann würde sich die Teilzeit-Frage von alleine lösen." Was die Diskussion aber auch gezeigt hat: Die Pensionsproblematik ist keine Raketenwissenschaft, es gibt Lösungsmöglichkeiten.

Dazu gehört vor allem die Stärkung der betrieblichen Altersvorsorge, der sogenannten zweiten Säule. ,,Wir müssen wegkommen von der Illusion, dass uns die Säule eins des Pensionssystems, also die staatliche Pension, ein altersgerechtes Dasein ermöglicht“, sagt auch Georg von Pföstl, Vorstand der fair-finance Vorsorgekasse, ,,stattdessen brauchen wir eine fachliche und sachliche Diskussion, wie wir die Säule zwei, die Betriebspension, und die Säule drei, die private Vorsorge, stärken können." Zur Not müsse das auch über verpflichtende Betriebspensionen geschehen.

Ein weiterer wesentlicher Punkt: Die stärkere Nutzung des Kapitalmarkts. Länder wie Schweden, Norwegen oder Dänemark setzen nicht ausschließlich auf ein Umlagemodell – jung zahlt die Pensionen von alt –, sondern kombiniert das mit einem Ansparmodell. ,,Wobei ,Ansparen' hier auch eine Veranlagung am Kapitalmarkt beinhaltet“, betont Börsenchef Boschan. Nur so seien höhere Renditen zu erzielen – und damit auch höhere Pensionen.

Einen weiteren volkswirtschaftlichen Effekt sieht von Pföstl: ,,Gut ausgestattete Pensionskassen oder Staatsfonds könnten in heimische Unternehmen investieren, die Börse beleben und notwendige Infrastrukturmaßnahmen finanzieren. Diese Möglichkeiten werden in Österreich derzeit ausgelassen." Neu erfunden werden muss das alles nicht.

„Es gibt sehr gut funktionierende Modelle in anderen Ländern, die man nur als Blaupausen zu übernehmen braucht“, so Boschan. Und dass das Pensionsalter steigen muss, darüber sind sich ohnehin alle einig. Ein Drama sei das aber nicht, betont Experte Marin, schließlich würde auch die Lebenserwartung weiterhin weit stärker steigen als das Antrittsalter, und auch die gesunden Jahre haben hohes Wohlfahrtspotenzial. Allerdings: ,,Für eine Neugestaltung des Pensionssystems braucht es eine öffentliche Diskussion“, so Georg von Pföstl.

Dazu gehört vor allem die Stärkung der betrieblichen Altersvorsorge, der sogenannten zweiten Säule. ,,Wir müssen wegkommen von der Illusion, dass uns die Säule eins des Pensionssystems, also die staatliche Pension, ein altersgerechtes Dasein ermöglicht“, sagt auch Georg von Pföstl, Vorstand der fair-finance Vorsorgekasse, ,,stattdessen brauchen wir eine fachliche und sachliche Diskussion, wie wir die Säule zwei, die Betriebspension, und die Säule drei, die private Vorsorge, stärken können." Zur Not müsse das auch über verpflichtende Betriebspensionen geschehen.

Ein weiterer wesentlicher Punkt: Die stärkere Nutzung des Kapitalmarkts. Länder wie Schweden, Norwegen oder Dänemark setzen nicht ausschließlich auf ein Umlagemodell – jung zahlt die Pensionen von alt –, sondern kombiniert das mit einem Ansparmodell. ,,Wobei ,Ansparen' hier auch eine Veranlagung am Kapitalmarkt beinhaltet“, betont Börsenchef Boschan. Nur so seien höhere Renditen zu erzielen – und damit auch höhere Pensionen.

Einen weiteren volkswirtschaftlichen Effekt sieht von Pföstl: ,,Gut ausgestattete Pensionskassen oder Staatsfonds könnten in heimische Unternehmen investieren, die Börse beleben und notwendige Infrastrukturmaßnahmen finanzieren. Diese Möglichkeiten werden in Österreich derzeit ausgelassen." Neu erfunden werden muss das alles nicht.

„Es gibt sehr gut funktionierende Modelle in anderen Ländern, die man nur als Blaupausen zu übernehmen braucht“, so Boschan. Und dass das Pensionsalter steigen muss, darüber sind sich ohnehin alle einig. Ein Drama sei das aber nicht, betont Experte Marin, schließlich würde auch die Lebenserwartung weiterhin weit stärker steigen als das Antrittsalter, und auch die gesunden Jahre haben hohes Wohlfahrtspotenzial. Allerdings: ,,Für eine Neugestaltung des Pensionssystems braucht es eine öffentliche Diskussion“, so Georg von Pföstl.

Pension verständlich

In seinem neuen Buch LebensZeiten – beleuchtet der Sozialwissenschaftler Bernd Marin aktuelle politische, wirtschaftliche und gesellschaftliche Themen, darunter die „Altersinflation''. die uns älter und zugleich sechs Stunden jünger pro Tag werden lässt. Marin vermittelt profundes Wissen auf unterhaltsame und gut lesbare Weise – oder, wie er es nennt: Pop Science.

Fotocredit:

Bernd Marin

„ohne ausbau

der betrieblichen

altersvorsorge

geht es nicht“

Ja zum Kapitalmarkt, mehr Druck auf Betriebspensionen für alle und eine

steuerliche Besserstellung von Vollzeit- gegenüber Teilzeitarbeit: Das sind einige der konkreten Lösungsvorschläge für das Pensions-Dilemma bei einem prominent besetzten Round Table auf Einladung der fair-finance Vorsorgekasse.

steuerliche Besserstellung von Vollzeit- gegenüber Teilzeitarbeit: Das sind einige der konkreten Lösungsvorschläge für das Pensions-Dilemma bei einem prominent besetzten Round Table auf Einladung der fair-finance Vorsorgekasse.

Fotocredit:

VGN STUDIO

Die Diskutanten

Bernd Marin,

Sozialwissenschaftler und Pensionsexperte

Manuela Vollmann,

Unternehmerin abz Austria

Arne Johnansen,

Moderation

Georg von Pföstl,

Vorstand fair-finance Vorsorgekasse

Christoph Boschan,

CEO Wiener Börse

Mein Sohn ist jetzt 25 Jahre alt, wird der später noch eine staatliche Pension bekommen?

BERND MARIN:

Ich bin kein Prophet, aber ich kann so viel sagen: Er wird eine Pension bekommen. Aber was diese wert ist, wie viel Kaufkraft dahintersteht, hängt von den Reformbemühungen der Regierung ab, die Pensionen langfristig zu sichern.

GEORG VON PFÖSTL:

Die durchschnittliche staatliche Pension liegt in Österreich bei Männern unter 2.000 Euro monatlich, bei Frauen noch erheblich niedriger. Und sie wird über die nächsten Jahre und Jahrzehnte deutlich sinken. Für ihren Sohn wird es wohl zum überleben reichen, für ein schönes Leben in der Pension aber nicht.

Fotocredit:

VGN STUDIO

„Man kann junge Frauen nicht oft genug davor warnen, über Teilzeit in diese Armutsfalle hineinzutappen.“

Bernd Marin

Vor allem Frauen sind von niedrigen Pensionen betroffen, Stichwort Altersarmut. Warum ist das so?

MANUELA VOLLMANN:

Die Armutsgefährdung bei Frauen ab 65 beträgt derzeit 18 Prozent, bei alleinstehenden Pensionistinnen ist sie noch höher. Altersarmut ist also eine Realität. Entscheidend dafür sind Arbeitsmarktfaktoren. Viel hängt von der Beschäftigungsdauer ab, und die ist bei Frauen geringer. Der wichtigste Faktor für die Pensionslücke sind die geringen Erwerbseinkommen von Frauen. Diese hängen vor allem von den Branchen ab, in denen Frauen bevorzugt beschäftigt sind. Und der Handel und der Bereich der Pflege zahlen nun einmal niedrigere Löhne als etwa die Metallindustrie.

Und warum ist das so?

VOLLMANN:

Das hat sehr viel mit dem nach wie vor wertekonservativen Zugang in Österreich zu tun. Also der Frage, was können Frauen und was sind für sie „geeignete" Berufe, was sind dagegen „Männerberufe". Dazu gehört auch die nach wie vor unfaire Aufteilung, was Hausarbeit und Kindererziehung betrifft. Das liegt einerseits an der mangelnden Bereitschaft der Männer, aber auch an fehlenden Angeboten von Unternehmen bezüglich flexibler Arbeitszeitmodelle, die eine bessere Vereinbarkeit von Beruf und Familie ermöglichen.

„Statt diesesTeilzeit-Bashings sollte man eher für eine faire Aufteilung von Hausarbeit und Kindererziehung sorgen.“

Manuela Vollmann

Fotocredit:

VGN STUDIO

Ist Teilzeitarbeit in Bezug auf die Pension eine Falle?

MARIN:

Mittlerweile arbeitet die Mehrheit der Frauen in Österreich in Teilzeit, weit über eine Million gegenüber 100.000 vor einer Generation. Das hat zur Konsequenz, dass ein Großteil dieser historisch gesehen bestausgebildeten Frauen aller Zeiten im Alter nie über die Armutsschwelle hinauskommen wird, mit Ausnahme von sehr gut qualifizierten Berufen wie Apothekerin oder Ärztin. Man kann deshalb junge Frauen nicht oft genug davor warnen, über Teilzeit in diese Armutsfalle hineinzutappen.

VOLLMANN:

Diesem „Teilzeit-Bashing" muss ich deutlich widersprechen. Wir haben jetzt in Österreich eine Beschäftigungsquote von Frauen von rund 70 Prozent, das hat es früher nicht gegeben. Gleichzeitig hat man in diesem Land aber zugelassen, dass Frauen neben ihrer Erwerbstätigkeit auch die Care-Arbeit übernehmen müssen, sich also um Kinder kümmern und um alte Eltern. Ohne Teilzeitmodelle wäre das überhaupt nicht möglich gewesen. Statt gegen Teilzeit zu argumentieren, sollte man hier eher etwas an den gesellschaftlichen Verhältnissen ändern, zum Beispiel Vätern und Söhnen die Care-Arbeit-Beteiligung ermöglichen. Weiters sind entsprechende strukturelle Rahmenbedingungen dringend vorzunehmen, zum Beispiel qualitativ hochwertige Kinderbetreuung oder auch verschränkte Ganztagsschulen.

Was kann der Kapitalmarkt zur Lösung der Pensionsproblematik beitragen?

CHRISTOPH BOSCHAN:

Wenn man den Vergleich mit anderen europäischen Ländern anstellt, sieht man deutlich: Das österrreichische System ist teuer und bringt wenig. Österreich wendet ungefähr 13, 7 Prozent des BIP für die Pensionen auf, die Ersatzrate - also die Pensionshöhe in Bezug auf das letzte Einkommen - beträgt aber nur 56 Prozent. Länder wie Dänemark, Schweden oder die Niederlande wenden dagegen nur sechs bis neun Prozent des BIP auf, kommen aber auf höhere Ersatzraten.

Was machen diese Länder besser?

BOSCHAN:

Sie verlassen sich nicht ausschließlich auf ein Umlageverfahren, das von der Demografie und der Zahl der Erwerbstätigen abhängt, sondern ermöglichen daneben ein Ansparen - wobei Ansparen über das reine „Sparen" hinausgeht -, sondern Investieren am Kapitalmarkt bedeutet. Und damit erzielen sie deutlich bessere Renditen. Ein erheblicher Teil des norwegischen Staatsfonds kommt ja nicht aus den eingezahlten Beiträgen, sondern aus erwirtschafteten Renditen. Und darauf verzichten wir in Österreich.

VON PFÖSTL:

Wenn man das geschickt macht, entstehen mächtige Player wie starke Pensionskassen mit großen Volumina von Assets under Management, die Unternehmen Eigenkapital zur Verfügung stellen können, die die Börse beleben oder die als starke Partner von Infrastruktur-Investitionen agieren. Das hat volkswirtschaftlich absolute nützliche Effekte, die in Österreich fehlen.

Fotocredit:

VGN STUDIO

„Wir brauchen eine ideologiefreie Diskussion, wie die Säule zwei, die Betriebspension, und die Säule drei, die private Vorsorge, gestärkt werden können.“

Georg von Pföstl

In Österreich hat es das Modell der staatlich geförderte Zukunftsvorsorge gegeben. Warum hat das nicht wie gedacht funktioniert?

BOSCHAN:

Man muss eben grundsätzlich verstehen, auch als Politiker, wie der Kapitalmarkt funktioniert: Wenn ich anfange, Renditen zu garantieren, dann nehme ich natürlich die Chance auf den Ertrag ebenso raus. Und das ist der fundamentale Konstruktionsfehler dieser Kapitalgarantien. Gleichzeitig hat dieses falsche Modell aber zu unglaublicher Skepsis in der Bevölkerung geführt und überlagert jetzt jede sinnvolle Diskussion über eine Kapitalmarktorientierung von Pensionssystemen.

Höhere Renditen bedeuten auch mehr Risiko - ein Wort, das niemand gerne im Zusammenhang mit seinen Pensionsansprüchen hört ...

BOSCHAN:

Aber Tatsache ist: Langfristig ist nun mal die Aktienanlage die sicherste und renditeträchtigste Anlage. Das hat aber Bedingungen, insbesondere einen langen Anlagezeitraum und natürlich eine Diversifizierung. Aber für beides eignen sich Pensionskassen ja hervorragend: Sie sind generationenübergreifend jahrzehntelang tätig und können deswegen auch vorübergehende Schwankungen ausgleichen. Noch einmal konkretisiert: An einer Kapitalmarktorientierung wenigstens von Teilen der Pensionssysteme führt kein Weg vorbei.

VON PFÖSTL:

Wir müssen wegkommen von der Illusion, dass uns die Säule eins des Pensionssystems, also die staatliche Pension, ein altersgerechtes Dasein ermöglicht. Stattdessen brauchen wir eine ideologiefreie und sachliche Diskussion, wie die Säule zwei, die Betriebspension, und die Säule drei, die private Vorsorge, gestärkt werden können. Sonst steuern wir auf eine Mehrklassen-Pensionsgesellschaft zu.

Aber es gibt ja Betriebspensionen und Pensionskassen.

VON PFÖSTL:

Aber das Pensionskassen-Modell, das wir seit über 20 Jahren in Österreich haben ist von der Konstruktion suboptimal, um es sehr höflich auszudrücken. Es gibt in Österreich ungefähr 1,8 Millionen Pensionistinnen und Pensionisten, davon beziehen weniger als 14 Prozent eine zusätzliche Pension aus dieser Säule zwei. Das zeigt schon, dass hier irgendetwas nicht passt. Tatsache ist, dass wir derzeit kein in der Gesellschaft akzeptiertes Pensionsmodell über die staatliche Pension hinaus haben. Aber ohne diese Akzeptanz in der breiten Gesellschaft wird das nicht funktionieren.

„Im Vergleich mit anderen europäischen Ländern sieht man deutlich: Das österreichische Pensionssystem ist teuer und bringt wenig.“

Christoph Boschan

Fotocredit:

VGN STUDIO

Brauchen wir eine verpflichtende Betriebspension?

BOSCHAN:

In der Schweiz ist die zweite Säule verpflichtend, und das ergibt auch Sinn. Auch wenn ich grundsätzlich ein überzeugter Liberaler bin, muss ich sagen: Das Thema Pensionen ist schon ein „tricky issue“, weil es für die meisten eben so weit in der Zukunft liegt. Und da müssen die Menschen vielleicht doch vom Staat etwas an die Hand genommen werden. Es gibt ja Vorschläge für ein Opt-out-Modell, bei dem jeder qua Geburt dabei ist, aber rausoptieren kann. Aber letztlich ist das eine politische Entscheidung.

Werden wir in Zukunft länger arbeiten müssen?

MARIN:

Ja, daran führt kein Weg vorbei. Und es wird vielen nicht wehtun, weil die Lebenserwartung pro Jahr um 70 bis 100 Tage steigt und auch die gesunden Jahre weiter zunehmen werden. In Schweden liegt das gesetzliche Pensionsalter etwa für den Jahrgang 1973 bereits bei 68 Jahren und drei bis sechs Monaten, in Dänemark bei 70,5 Jahren. Das ist ehrlicher als in Österreich, wo die Regierung zwar das offizielle Pensionsalter mit 60+ / 65 nicht angetastet hat, aber die Prozentsätze für die jährlichen Gutschriften für das Pensionskonto von zwei Prozent auf 1, 78 gesenkt hat, sodass wir für dieselben Pensionsansprüche nunmehr 45 statt bisher 40, also fünf Jahre länger, arbeiten müssen.

Fotocredit:

VGN STUDIO

Die Probleme sind bekannt und liegen auf dem Tisch. Aber wie können Lösungen aussehen?

MARIN:

Es braucht unbedingt eine Budgetsanierung, damit die erste Säule, die staatliche Pension, gesichert ist. Ich bin sehr dafür, die betriebliche Altersvorsorge (bAv) auszubauen und wirklich zu stärken. Bisher sind Betriebspensionen vor allem eine Bonifikation für Menschen ab gewissen Karrierestufen, wie früher die Abfertigung alt. Wenn wir das Pensionssystem sichern wollen, muss künftig eine Mehrheit der Bevölkerung Zugang zur bAv mit entsprechenden Ansprüchen haben, wie bei der Abfertigung neu. In einem Großteil der Länder Europas hat eine Mehrheit der Bevölkerung Anspruchsberechtigung aus einer betrieblichen Altersvorsorge, in Holland und Schweden über 90 Prozent. Sogar die Ungarn schaffen das.

VOLLMANN:

Wir haben bei einem Projekt gemeinsam mit Betrieben ein Konzept entwickelt. Ein zentraler Punkt ist, dass verantwortungsvolle Unternehmen eine Erwerbsarbeit möglich machen wollen, bei der Care-Arbeit, also die unbezahlte Versorgungsarbeit, fair geteilt für Frauen und Männer möglich ist, auch angepasst an die verschiedenen Lebensphasen. Ein anderer wichtiger Baustein ist die Transparenz. Das Pensionskonto ist eine gute Sache, aber man sollte den Menschen automatisch jährlich einen Auszug zuschicken, das würde vielen die Augen öffnen. Und dann braucht es bessere Rahmenbedingungen, von Kindergärten über Ganztagsschulen bis zu Pflegeangeboten, die vor allem Frauen eine verstärkte Erwerbstätigkeit ermöglichen.

VON PFÖSTL:

Die betriebliche Altersvorsorge muss ausgebaut werden, daran führt kein Weg vorbei. Das kann, muss aber nicht verpflichtend geschehen, sondern zum Beispiel auch über steuerliche Anreize erfolgen. Dafür braucht es aber eine breitere öffentliche Diskussion und eine gesellschaftliche Akzeptanz. Eine verbesserte Finanzbildung wäre für eine solche Diskussion hilfreich.

BOSCHAN:

Kurz zusammengefasst: Ausgeprägtere Veranlagung der Pensionsgelder am Kapitalmarkt. Eine deutliche Stärkung der zweiten Säule durch eine verpflichtende Betriebspension wie in der Schweiz. Und drittens, bessere Möglichkeiten für die individuelle, persönliche Vorsorge. Dafür gäbe es eine wichtige Maßnahme, nämlich die Abschaffung der Kapitalertragssteuer für alle diejenigen, die ihre Aktien eine bestimmte Zeit lang halten. Die Einführung einer solchen „Behaltefrist" stand ja sogar im nunmehr ausgelaufenen Regierungsprogramm, wurde aber leider nie umgesetzt. Aber vielleicht gelingt das ja der kommenden Regierung, wünschen darf man sich das ja.

Projekt Trapez

Weiterführende Informationen und Analysen zum Thema Frauen und Pensionen bietet das von mehreren Ministerien unterstützte Projekt „TRAPEZ - Transparente Pensionszukunft". Neben aktuellen Forschungsergebnissen wird auch eine Tool box für Unternehmen angeboten, um die Beschäftigten bei der Sicherung ihrer Pensionsansprüche zu unterstützen.

trapez-frauen-pensionen.at